Đã tới lúc đẩy mạnh đại lý ngân hàng

NHNN đang sửa đổi các quy định khác có liên quan đến hoạt động của mô hình đại lý ngân hàng cho phù hợp, đặc biệt là những quy định về phòng chống rửa tiền/tài trợ khủng bố, quy định về tiền điện tử, quy trình nhận biết khách hàng (KYC).

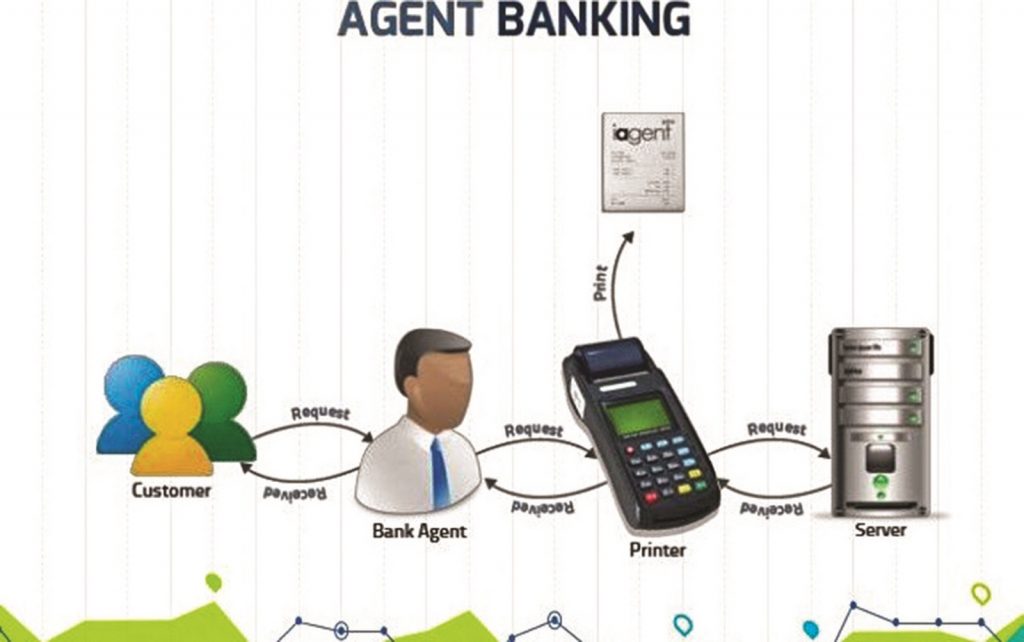

Mô hình đại lý ngân hàng không còn xa lạ ở nhiều quốc gia, nhưng mới được chú ý phát triển tại Việt Nam trong những năm gần đây, đặc biệt từ khi Chính phủ ban hành Chiến lược tài chính toàn diện quốc gia. Hoàn thiện khuôn khổ pháp lý về đại lý ngân hàng cũng là một trong những giải pháp được đề ra tại Chiến lược để nhằm nâng cao mức độ tiếp cận dịch vụ tài chính cho người dân, nhằm mục tiêu đến năm 2025 ít nhất 50% tổng số xã có điểm cung ứng dịch vụ tài chính, 80% người trưởng thành có tài khoản giao dịch tại ngân hàng hoặc các tổ chức được phép khác…

Theo nghiên cứu, Brazil, Kenya, Mexico, Ấn Độ là một số quốc gia mà mô hình đại lý ngân hàng trở thành công cụ quan trọng trong mở rộng khả năng tiếp cận dịch vụ tài chính cơ bản, từ đó thúc đẩy tài chính toàn diện. Tại Brazil, chỉ trong 5 năm kể từ khi hình thành, mạng lưới đại lý ngân hàng đã phục vụ 12,4 triệu tài khoản ngân hàng mới. Với khu vực Đông Nam Á, mô hình đại lý ngân hàng của Malaysia tận dụng lợi thế mạng viễn thông phủ rộng khắp cả nước giúp mở rộng mạng lưới cung ứng dịch vụ ngân hàng cơ bản tới nhóm đối tượng khách hàng ở khu vực nông thôn, vùng sâu, vùng xa với chi phí thấp. Không những vậy, mô hình này còn giúp ngân hàng tiết kiệm tới hơn 80% chi phí thành lập điểm cung ứng dịch vụ, 60% chi phí giao dịch so với mạng lưới chi nhánh ngân hàng truyền thống.

Tại Việt Nam, NHNN cũng đã cho triển khai thí điểm đại lý ngân hàng ở khu vực nông thôn với ba mô hình: MB kết hợp với Viettel; PGBank với Petrolimex và Vietcombank với M_service (chủ sở hữu ví điện tử MoMo)… Trong hai năm thí điểm, chương trình đã đạt một số kết quả tương đối khả quan khi số điểm cung cấp dịch vụ của cả ba mô hình đạt 32.185 điểm – tăng 1,4 lần; số lượng khách hàng tăng hơn 8 lần, trong đó số lượng khách hàng ở nông thôn, vùng sâu, vùng xa chiếm gần 60% tổng số khách hàng; tổng số lượng giao dịch đạt hơn 11 triệu giao dịch và tổng giá trị giao dịch đạt hơn 81.000 tỷ đồng…

Hay ở trường hợp LienVietPostBank, nhà băng này cũng đã tận dụng các địa điểm bưu cục để kết hợp phát triển dịch vụ tiết kiệm bưu điện, thu hộ, chi hộ… Mới đây, trong chia sẻ của mình, ông Jens Lottner – CEO của Techcombank cũng cho biết, ngân hàng đang có kế hoạch kết hợp với Masan để tận dụng các cửa hàng tiện lợi để tăng cường đưa sản phẩm, dịch vụ tài chính tới đông đảo người dân hơn. Kế hoạch phát triển sản phẩm dịch vụ hướng tới đối tượng mục tiêu của tài chính toàn diện giai đoạn 2020 – 2025, Agribank cũng lên phương án nghiên cứu để triển khai thiết lập mạng lưới đại lý ngân hàng, hợp tác với tổ chức bưu chính công cộng, tổ chức, chương trình, dự án tài chính vi mô triển khai các sản phẩm chi phí thấp, thuận tiện, an toàn và phù hợp với các giao dịch thanh toán cá nhân.

Tuy nhiên, để mô hình này thật sự có thể mang lại những con số tăng trưởng tích cực từ tỷ lệ người dân tiếp cận được các sản phẩm, dịch vụ tài chính thì phải có hành lang pháp lý. NHNN cũng đang sửa đổi các quy định khác có liên quan đến hoạt động của mô hình đại lý ngân hàng cho phù hợp, đặc biệt là những quy định về phòng chống rửa tiền/tài trợ khủng bố, quy định về tiền điện tử, quy trình nhận biết khách hàng (KYC).

Ông Nguyễn Hưng – Tổng Giám đốc TPBank cho rằng, các quy định cần đi sâu vào hướng dẫn thành lập đại lý uỷ quyền cung cấp các dịch vụ ngân hàng, cụ thể như quy định các dịch vụ được và không được phép cung cấp, các đối tượng được phép trở thành đại lý uỷ quyền cũng như hình thức hoạt động…

Đơn cử như tại Brazil sử dụng hai hình thức uỷ quyền chính là uỷ quyền toàn bộ và uỷ quyền tín dụng. Đại lý uỷ quyền toàn bộ sẽ cung cấp đầy đủ các dịch vụ từ thu nhận và chuyển tiếp hồ sơ đăng ký mở tài khoản thanh toán, tài khoản tiết kiệm, giao dịch nộp/rút tiền, chuyển khoản, thanh toán cũng như tiếp nhận đơn đăng ký vay và mở thẻ tín dụng. Trong khi đó, đại lý uỷ quyền tín dụng sẽ chỉ cung cấp các dịch vụ về thanh toán, vay và tín dụng. Còn với Bangladesh, các đại lý uỷ quyền sẽ được phép cung cấp các dịch vụ rút/gửi tiền mặt, hỗ trợ giải ngân vay vốn nhỏ và thu hồi nợ/trả góp, hỗ trợ thanh toán hoá đơn, hỗ trợ chuyển vốn, truy vấn số dư, thu thập và chuyển tiếp các đơn đăng ký mở tài khoản, mở tiết kiệm, vay và thẻ tín dụng. Tuy nhiên các đại lý lại không được phép phê duyệt quyết định mở tài khoản thẻ/khoản vay, thẩm định tài chính và thực hiện giao dịch ngoại tệ…

Chung quan điểm, một chuyên gia tài chính nhận thấy phải thống kê được những đối tượng cụ thể được phép uỷ quyền làm đại lý ngân hàng, và những đối tượng này phải đảm bảo đáp ứng được những tiêu chuẩn về năng lực tài chính, có uy tín, có khả năng đáp ứng cam kết trong điều kiện bất lợi, khả năng cung ứng các dịch vụ tài chính dựa trên nền tảng công nghệ, kiểm soát nội bộ, đảm bảo an ninh, phòng chống rửa tiền… Nghiên cứu khả năng các TCTD truy cập cơ sở dữ liệu về thông tin căn cước, bảo hiểm y tế, bảo hiểm xã hội… của Nhà nước để có căn cứ xác thực khách hàng, đánh giá lịch sử uy tín của khách hàng.