Dồn dập giảm lãi suất: Xuất hiện những “ông lớn” ngân hàng quốc doanh hạ lãi suất tiết kiệm

Trong nửa cuối tháng 8, nhiều ngân hàng đã giảm mạnh biểu lãi suất tiết kiệm trong đó có tới 2 trong 4 “ông lớn” quốc doanh điều chỉnh giảm 0,1 điểm % lãi suất đối với các khoản tiền gửi từ 12 tháng trở lên.

Biểu lãi suất tiết kiệm tại một số ngân hàng thương mại đã có sự điều chỉnh trong tháng 8/2021.

Ngân hàng tư nhân đua giảm lãi suất tiết kiệm , “ông lớn” ngân hàng nhập cuộc

Đơn cử như tại TPBank, nhà băng này điều chỉnh giảm mạnh biểu lãi suất tiết kiệm từ giữa tháng 8/2021. Trong đó, giảm mạnh nhất là lãi suất gửi tiết kiệm kỳ hạn 18 tháng với mức giảm lên tới 0,8 điểm %. Hiện lãi suất tiết kiệm của TPBank kỳ hạn này chỉ còn 6%/năm.

Lãi suất tiết kiệm kỳ hạn 9 tháng cũng giảm mạnh 0,5% điểm % xuống còn 5,7%/năm.

Đối với hình thức gửi tiết kiệm online, lãi suất cao nhất tại TPBank hiện là 6,15%/năm, áp dụng cho kỳ hạn 18 tháng, 24 tháng, 36 tháng, giảm tới 0,75%/năm so với hồi đầu tháng.

Biểu lãi suất tiết kiệm mới áp dụng từ ngày 19/8 của Sacombank cũng cho thấy, nhà băng này đã giảm khoảng 0,2-0,4%/năm ở nhiều kỳ hạn so với trước đó.

Với kỳ hạn từ 1 tháng, lãi suất tiết kiệm tại Sacombank giảm 0,2 điểm %, xuống chỉ còn 2,9%. Tương tự, kỳ hạn 3 tháng chỉ còn 3% và kỳ hạn 9 tháng xuống còn 4,5%/năm, giảm mạnh tới 0,4 điểm % so với trước đó.

Các kỳ hạn dài từ 12 tháng hay 24 tháng, Sacombank điều chỉnh giảm từ 0,2 điểm % – 0,3 điểm % lãi suất tiết kiệm. Đồng thời, mức lãi suất tiết kiệm cao nhất giảm mạnh từ 6,1% xuống chỉ còn 5,8%, áp dụng cho kỳ hạn 36 tháng.

Trong tháng 8, Techcombank cũng đã có 2 lần điều chỉnh lãi suất tiết kiệm, lần điều chỉnh gần nhất là từ ngày 23/8/2021. So với đầu tháng 8, lãi suất tiết kiệm thường của Techcombank đã giảm khoảng 0,1 điểm %.

Eximbank cũng mới áp dụng biểu lãi suất huy động mới đối với khách hàng cá nhân từ ngày 26/8.

Theo đó, lãi suất tiết kiệm khi gửi tại quầy hiện chỉ còn 6,1%/năm, áp dụng cho kỳ hạn 15-36 tháng, giảm 0,2 điểm % so với trước đó. Tại kỳ hạn 12 tháng, lãi suất gửi tại quầy Eximbank cũng giảm 0,2 điểm % xuống 5,9%/năm.

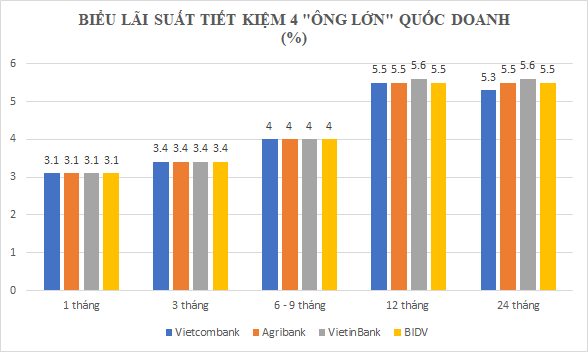

Tại 4 “ông lớn” ngân hàng quốc doanh gồm BIDV, Vietcombank, VietinBank và Agribank, biểu lãi suất các kỳ hạn ngắn không có biến động so với đầu tháng 8.

Tuy nhiên, tại các kỳ hạn dài từ 12 tháng đến 36 tháng, biểu lãi suất của Agribank và BIDV đã giảm nhẹ 0,1 điểm %, về 5,5%/năm. Đây cũng là mức lãi suất tiết kiệm cao nhất tại các nhà băng này.

Hiện, Agribank, BIDV và Vietcombank niêm yết biểu lãi suất tương đồng nhau, duy chỉ có VietinBank mức lãi suất cao nhất vẫn đang duy trì ở mức 5,6%/năm, không đổi kể từ nhiều tháng trước đó.

Lãi suất giảm sâu, người dân giảm gửi tiền: Chưa thấy dấu hiệu tích cực

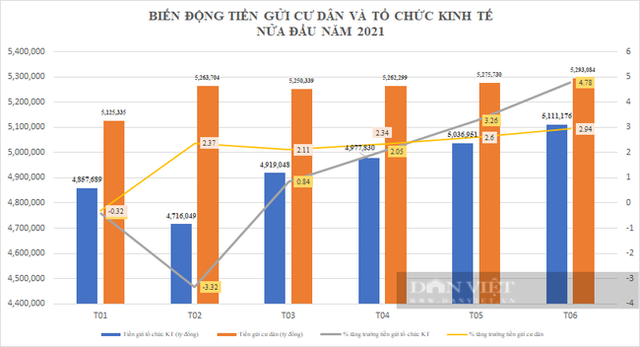

Gửi tiết kiệm vào ngân hàng trước nay được đánh giá là kênh đầu tư an toàn, nhất là trong thời điểm dịch bệnh. Tuy nhiên, với mức lãi suất tiết kiệm thấp đã khiến dòng tiền tích lũy của người dân tăng thấp kỷ lục trong nửa đầu năm này.

Theo số liệu của Ngân hàng Nhà nước, nửa đầu năm người dân đã gửi ròng thêm gần 151.200 tỷ vào các nhà băng – mức tăng ròng tiền gửi cư dân thấp nhất so với cùng kỳ trong gần một thập niên trở lại đây. Con số này của cùng kỳ năm 2019 và 2020 lần lượt là 348.400 tỷ và 245.850 tỷ đồng.

Trong giai đoạn 2016-2020, tăng trưởng ròng tiền gửi của dân cư tại ngân hàng bình quân vào khoảng 330.000 tỷ/nửa đầu năm.

Từ thực tế kể trên, cộng với việc các ngân hàng dồn dập giảm mạnh lãi suất tiết kiệm như đã nêu làm dấy lên lo ngại về việc dòng tiền gửi cá nhân vào hệ thống ngân hàng sẽ tiếp tục suy yếu trong những tháng còn lại của năm 2021, thậm chí kéo dài sang năm 2022.

TS Đinh Thế Hiển – Chuyên gia kinh tế cho rằng, ông chưa thấy dấu hiệu tích cực nào khi người dân giảm gửi tiền vào ngân hàng.

Ông đặt giả thiết, việc người dân giảm gửi tiền vào ngân hàng để đầu tư vào bất động sản được kỳ vọng sẽ tăng cầu bất động sản, giúp bất động sản tăng giá, tạo điều kiện cho các doanh nghiệp và ngành bất động sản phát triển sau một thời gian trầm lắng vì đại dịch. Hơn nữa, thị trường bất động sản suy giảm cũng gây tác động dây chuyền đến kinh tế vĩ mô.

Tuy nhiên, nếu người dân và tổ chức tăng mạnh, tăng một cách thái quá lượng tiền vào đầu tư bất động sản, trong bối cảnh giá bất động sản tăng cao lại có thể gây tổn hại nền kinh tế, bởi dòng vốn này không được đưa vào kinh doanh tạo việc làm cho người lao động, không đảm bảo an sinh xã hội, thu ngân sách. Thậm chí, việc đầu tư này đến lúc nào đó còn tạo thành nguy cơ “bong bóng” bất động sản.

Về chứng khoán, theo ông Hiển, không nên khuyến khích nhà đầu tư cá nhân tham gia vào thị trường chứng khoán. Điều này nghe có thể “sai sai”, nhưng vấn đề ở đây là phải hướng người dân tham gia đầu tư chứng khoán một cách có tổ chức, bài bản.

Kinh nghiệm về vận hành thị trường tài chính tại các quốc gia phát triển cho thấy, số nhà đầu tư cá nhân tham gia trực tiếp vào giao dịch chứng khoán rất ít.

Theo đó, người dân sẽ chuyển vào các kênh đầu tư như quỹ bảo hiểm hưu trí tự nguyện, như một cách đóng thêm tiền hưu để được hưởng cuộc sống an nhàn về sau. Quỹ hưu trí tự nguyện này cũng là dạng kinh doanh, giữ tiền của hưu trí để đầu tư vào các kênh an toàn như trái phiếu Chính phủ, trái phiếu doanh nghiệp, cũng tham gia chứng khoán nhưng là chứng khoán đầu tư có tổ chức.

Hoặc bên cạnh đó, người dân có thể tham gia đầu tư chứng khoán tại các quỹ mở, do các nhóm chuyên nghiệp hỗ trợ đầu tư chứng khoán theo các thông tin cụ thể, chính thống.

Nhưng ở Việt Nam, các quỹ này chưa phát triển, ít người biết đến nên phần đông cá nhân vẫn tự tham gia đầu tư, nên thiếu tính bền vững, an toàn cho khoản đầu tư cũng như chính thị trường.

Còn về phía các ngân hàng, lãnh đạo một ngân hàng cho hay, không chỉ mặt bằng lãi suất tiết kiệm thấp mà ngay cả với ngân hàng, nguồn vốn huy động vào nhưng cho vay không dễ trong bối cảnh dịch bệnh phức tạp.

Bởi các ngân hàng đang chịu sức ép phải giảm chi phí đầu vào để giảm lãi suất cho vay, hỗ trợ doanh nghiệp và nền kinh tế, nên không thể duy trì lãi suất tiết kiệm ở mức cao, đủ hấp dẫn người gửi tiền.

Theo ước tính của TS Cấn Văn Lực và Nhóm tác giả Viện Đào tạo & Nghiên cứu BIDV, dự kiến tổng số tiền ngành ngân hàng hỗ trợ cho nền kinh tế năm 2021 là khoảng 62,2 nghìn tỷ đồng, mức hỗ trợ chưa từng có trong lịch sử ngân hàng. Con số này cao gấp hơn 2 lần tổng hỗ trợ năm 2020 và tương đương gần 30% lợi nhuận dự kiến của ngành ngân hàng năm 2021.

Riêng chính sách miễn giảm lãi và cho vay mới với lãi suất ưu đãi, có thể khiến cho lợi nhuận năm 2021 của các ngân hàng giảm 52,3 nghìn tỷ.