Hạ lãi suất cho vay, yếu tố nào sẽ thúc đẩy lợi nhuận ngân hàng?

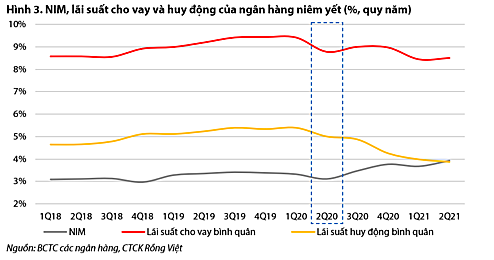

Biên lãi thuần của ngân hàng sẽ giảm so với mức đỉnh giai đoạn nửa đầu năm, nhưng vẫn cao hơn trước đại dịch.

Theo lời kêu gọi của Ngân hàng Nhà nước (NHNN), nhiều ngân hàng đã công bố hạ lãi suất hỗ trợ khách hàng doanh nghiệp, cá nhân bị ảnh hưởng bởi dịch bệnh với mức giảm 1-3% với các dư nợ hiện hữu và các khoản vay mới. Phó Thống đốc Đào Minh Tú cho biết các ngân hàng thương mại cam kết từ nay đến cuối năm sẽ giảm thêm lãi suất gần 20.500 tỷ đồng.

Việc giảm lãi suất một mặt giúp khách hàng trong bối cảnh khó khăn của dịch bệnh, đồng thời cũng là cách kích cầu tín dụng sau khi Covid-19 được kiểm soát, tuy nhiên điều này cũng ảnh hưởng đến biên lãi thuần (NIM), lợi nhuận của các nhà băng. Vietcombank từng cho biết việc hạ lãi suất sẽ làm giảm hơn 7.000 tỷ đồng thu nhập lãi. Đại diện LienVietPostBank cũng từng chia sẻ lợi nhuận giảm 600 tỷ đồng khi hạ lãi suất. Phó Tổng giám đốc Sacombank đề cập với tổng dư nợ khoảng 350.000 tỷ đồng, nếu lãi suất giảm 1% trong vòng 5-6 tháng, lợi nhuận của ngân hàng cũng giảm trên nghìn tỷ đồng, tương đương 40% lợi nhuận theo kế hoạch.

Theo phân tích của CTCK Rồng Việt (VDSC) việc giảm lãi suất sẽ khiến NIM của ngân hàng bị ảnh hưởng tiêu cực trong ngắn hạn và sự phục hồi sẽ không đáng kể so với trước. Năm 2020, khi đợt giảm lãi suất xảy ra, các ngân hàng thương mại đã tiến hành hạ lãi suất huy động như một công cụ chủ chốt để giữ NIM, duy trì tăng trưởng bảng cân đối và phù hợp lãi suất điều hành mới.

Một số tổ chức tài chính, bao gồm các ngân hàng và công ty tài chính tiêu dùng, cũng cắt giảm chi phí hoạt động để đạt được mức hiệu quả khi chi phí tín dụng và NIM chịu nhiều áp lực. Ban đầu, NIM cả năm giảm do chênh lệch trong thời gian tái định giá. Tuy nhiên, ngành ngân hàng đã sớm chứng kiến NIM tăng do cơ cấu tiền gửi thay đổi. Điều này dẫn đến việc các ngân hàng niêm yết công bố tăng trưởng lợi nhuận vượt trội từ quý IV/2020 đến quý II năm nay.

Tuy nhiên, VDSC không cho rằng chi phí hoạt động có thể giảm xuống mức thấp hơn mà có thể bền vững do tỷ lệ chi phí trên thu nhập (CIR) của ngành và một số ngân hàng đã giảm rất nhiều, một phần lớn trong đó đến từ việc giảm quy mô nhân sự. Ngoài ra, đơn vị phân tích không kỳ vọng sẽ có sự chuyển dịch trong cơ cấu tiền gửi lần này. Ngược lại, động lượng tăng của chi phí tín dụng có thể không quá đáng kể dựa trên sự hỗ trợ của Thông tư 03, tốc độ mở rộng bảng cân đối ở mức trung bình do hạn mức tín dụng được cấp chưa đạt kỳ vọng.

Nhìn chung, NIM dự kiến vẫn có thể bền vững tại mức cao hơn trước đại dịch, nhưng thấp hơn mức đỉnh trong trong giai đoạn quý IV/2020 tới quý II.

Động lực từ phi tín dụng và mở rộng ‘room’

Dự báo tăng trưởng tín dụng của Yuanta Việt Nam cho năm 2021 là 14% hiện nay có vẻ tương đối cao, nhưng CTCK tin rằng NHNN sẽ tăng hạn mức tín dụng cho các ngân hàng nhằm thúc đẩy nền kinh tế bị ảnh hưởng bởi đại dịch.

Yuanta cũng kỳ vọng NHNN sẽ tiếp tục thực hiện chính sách nới lỏng khi mà các ngân hàng được yêu cầu giảm lãi suất nhằm hỗ trợ cho các khách hàng đi vay bị ảnh hưởng bởi Covid. Từ đó, thu nhập lãi gộp của các ngân hàng có thể bị suy giảm. Tuy nhiên, việc duy trì chính sách tiền tệ nới lỏng sẽ giúp giảm chi phí huy động vốn của các ngân hàng. Do đó, NIM được kỳ vọng sẽ đi ngang hoặc giảm nhẹ so với cùng kỳ trong nửa cuối năm 2021.

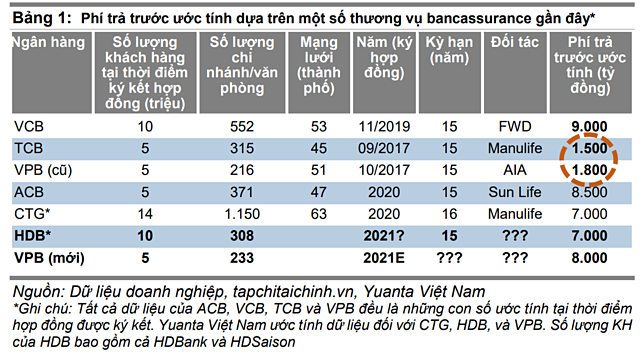

Gia tăng thu nhập phí sẽ là yếu tố tạo sự khác biệt giữa các ngân hàng trong thời gian sắp tới. Đơn vị phân tích nhận định thu nhập phí có thể được quan tâm hàng đầu trong nửa cuối năm 2021. Các điều kiện kinh doanh hiện nay cho thấy ngành ngân hàng tại Việt Nam nên đa dạng hóa nguồn thu nhập để tránh phụ thuộc quá nhiều vào thu nhập từ lãi. CTCK kỳ vọng việc ghi nhận phí trả trước từ các thương vụ bancassurance độc quyền và doanh thu bancassurance sẽ tiếp tục hỗ trợ cho thu nhập phí và lợi nhuận của các ngân hàng trong nửa cuối năm 2021. Ngoài ra, làn sóng tái đàm phán của các thương vụ bancassurance độc quyền được kỳ vọng sẽ diễn ra trong giai đoạn 2021-2022E.

Theo TS Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV, thu nhập từ các hoạt động phi tín dụng (đặc biệt là dịch vụ) sẽ tiếp tục tăng trưởng cao trong năm 2021 nhờ động lực đến từ dịch vụ bảo hiểm, ngân hàng số và kinh doanh trái phiếu, ngoại tệ… Đặc biệt, thu từ hoa hồng phân phối bảo hiểm kỳ vọng tiếp tục đóng góp lớn vào thu nhập từ dịch vụ, nhất là với những nhà băng có thế mạnh bancassurance.

Nửa đầu năm, theo thống kê của Chứng khoán Maybank Kim Eng, thu nhập từ phí của các ngân hàng đã tăng 60% nhờ vào phí bancassurance, phí thanh toán và phí từ thẻ. Các ngân hàng có sự đóng góp từ bancassurance độc quyền (bao gồm cả phí trả trước và phí hoa hồng) là những ngân hàng có mức tăng trưởng mạnh nhất gồm: Vietcombank, ACB, SHB, LienVietPostBank, MSB…

Theo thống kê của Chứng khoán ACB (ACBS), thu nhập ngoãi lãi của các ngân hàng đã tăng trưởng kép 25,6% trong 8 năm qua. Với góc nhìn lạc quan, đơn vị này cũng kỳ vọng rằng nguồn thu này sẽ tiếp tục tăng trưởng trong dài hạn.

ACBS cho rằng sự phát triển của nền kinh tế sẽ đi kèm với sự tăng trưởng hoạt động thương mại nội địa và xuất nhập khẩu, điều này sẽ thúc đẩy thu nhập dịch vụ của các ngân hàng từ các hoạt động tài trợ thương mại và thanh toán quốc tế.

Mặc dù hiện tại nhiều ngân hàng đang miễn phí giao dịch trực tuyến để thay đổi hành vi người tiêu dùng nhưng trong tương lai, đây sẽ là nguồn thu tiềm năng lớn khi xu hướng thanh toán trực tuyến đang phát triển rất mạnh mẽ tại Việt Nam.